Sondertilgung oder Bausparvertrag?

Die Ausgangssituation

Als Finanzberater stehe ich meinen Klienten bei wichtigen finanziellen Entscheidungen zur Seite. Heute möchte ich von einem Beispiel berichten, das Stefan, einen meiner Klienten, betrifft.

Stefan hat 2018 ein Haus gekauft und ich habe ihm damals die passende Finanzierung vermittelt. Die Finanzierung besteht aus zwei Darlehen:

- Einem Bankdarlehen über 305.000 € mit einer Zinsbindung von 15 Jahren

- Einem KfW-Darlehen über 50.000 € mit einer Zinsbindung von 10 Jahren

Aufgrund einer positiven Gehaltsentwicklung hat Stefan nun mehr Geld zur Verfügung und möchte dieses für Sondertilgungen in die Hausfinanzierung (in Darlehen 1) verwenden. Da er nicht affin für Investmentthemen wie ETFs ist, stellt sich die Frage, ob regelmäßige Sondertilgungen oder ein Bausparvertrag die bessere Wahl ist.

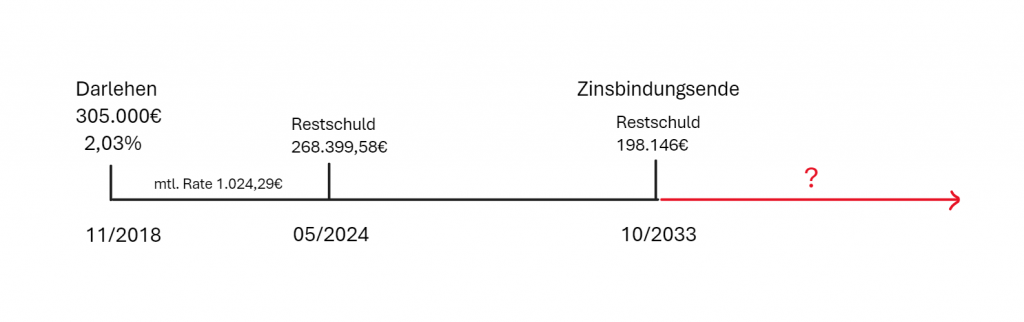

Die Zahlen im Detail

Das Bankdarlehen über 305.000 € wurde mit einem Sollzins von 2,03 % und einer monatlichen Rate von 1.024,29 € abgeschlossen. Die aktuelle Restschuld beträgt 268.340 €. Die Zinsbindung läuft am 30.10.2033 aus, zu diesem Zeitpunkt wird die Restschuld voraussichtlich noch 198.146 € betragen. Diese Restschuld muss Stefan dann weiterfinanzieren zu einem Zinssatz, den er heute noch nicht kennt.

Grafisch stellt sich die Finanzierung so dar:

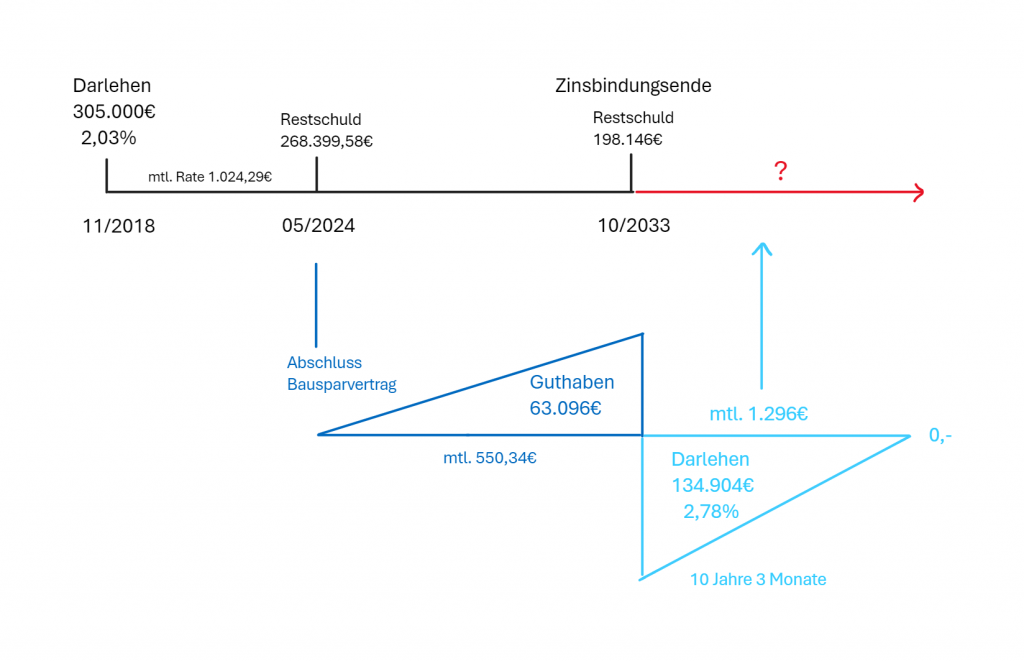

Option 1: Bausparvertrag

Stefan und ich haben uns den Tarif F30 der Signal Iduna genauer angeschaut. Ein Bausparvertrag mit einer Bausparsumme von 198.000 € würde zum Ende der Zinsbindung zuteilungsreif werden, wenn Stefan monatlich 550,34 € einzahlt. Die Bausparsumme würde sich dann aus 63.096 € Bausparguthaben und 134.904 € Bauspardarlehen zusammensetzen und die Restschuld der bestehenden Finanzierung ablösen. Der Sollzins für das Bauspardarlehen beträgt 2,78% (3,01% Effektivzins). Dieser Zinssatz steht heute schon fest. Die monatliche Zins- und Tilgungsrate für das Bauspardarlehen beträgt mtl. 1.269 €. Nach 10 Jahren und 3 Monaten wäre das Bauspardarlehen vollständig abbezahlt.

Grafisch stellt sich der Bausparvertrag wie folgt dar:

Die Höhe der Sparrate für den Bausparvertrag und auch die spätere Tilgungsrate des Bauspardarlehens entsprechen den Vorstellungen von Stefan, so dass wir in der Betrachtung an dieser Stelle weiter fortfahren können.

Option 2: Sondertilgungen

Wenn Stefan die 550,34 € monatlich für Sondertilgungen verwendet, würde die Restschuld zum Ende der Zinsbindung anstatt 198.146 € nur noch 130.345 € betragen.

Nun stellt sich die Gretchenfrage: Welche Option ist besser?

Um die Frage zu beantworten, haben wir berechnet, bei welchem Zinssatz die Restschuld von 130.345 € mit derselben Tilgungsrate (1.269 €) und Laufzeit (10 Jahre und 3 Monate) wie beim Bauspardarlehen abbezahlt wäre.

▶ Das Ergebnis: Ein effektiver Zins von 3,61 %. Muss Stefan die Restschuld von 130.345 € zu einem Zinssatz von mehr als 3,61 % weiterfinanzieren, ist der Bausparvertrag die bessere Wahl.

Weitere Überlegungen

Die Entscheidung zwischen Sondertilgungen und einem Bausparvertrag ist nicht nur eine Frage der Zahlen. Es ist wichtig, auch andere Aspekte zu berücksichtigen, wie beispielsweise die Flexibilität, die beide Optionen bieten.

Die Vorteile von Sondertilgungen

Sondertilgungen bieten eine hohe Flexibilität und die Möglichkeit, die Restschuld sofort zu reduzieren. Durch die direkte Tilgung des Darlehens werden zukünftige Zinszahlungen verringert.

Die Vorteile des Bausparvertrags

Ein Bausparvertrag bietet hingegen Planungssicherheit. Die Zinsen für das Bauspardarlehen sind bereits im Vorfeld festgelegt, so dass keine Überraschungen bei der Anschlussfinanzierung auftreten.

Die Entscheidung

Sollte Stefan die Restschuld von 130.345 € zu einem Zinssatz von mehr als 3,61 % weiterfinanzieren müssen, wäre der Bausparvertrag die bessere Wahl gewesen. Angesichts des aktuellen Zinsniveaus und der dynamischen Zinsentwicklung der letzten Jahre kann ein Bausparvertrag daher durchaus eine interessante Alternative sein, vorausgesetzt, man wählt den richtigen Tarif und justiert ihn korrekt.

Stefan hat sich für den Abschluss des Bausparvertrages entschieden, da er einen zukünftigen Zinssatz von mehr als 3,61% für die Anschlussfinanzierung für nicht unwahrscheinlich hält und sich daher entsprechend absichern möchte.

Fazit

Die Wahl zwischen Sondertilgungen und einem Bausparvertrag hängt stark von den persönlichen Präferenzen und der individuellen Situation ab:

- Wie lange ist der Zeitraum bis zum Ende der Zinsfestschreibung?

- Zu welchem Zinssatz wurde die bestehende Finanzierung abgeschlossen?

- In welcher Höhe können regelmäßig Sondertilgungen erfolgen?

Sind diese Fragen grundliegend beantwortet lässt sich herausfinden, ob ein Bausparvertrag eine vernünftige und interessante Alternative zu Sondertilgungen sein kann.

Ein Finanzberater kann Dir dabei helfen, die richtige Entscheidung für Deine individuelle Situation zu treffen.

Wenn Du zu Deiner Hausfinanzierung an einer individuellen Sondertilgungsstrategie interessiert bist oder weitere Fragen hast, dann melde Dich gerne bei uns.